A partir del balotaje del próximo domingo, comienza una nueva etapa para el país que tendrá raíces muy profundas en el tema económico. Si bien las reformas estructurales deberán esperar a la conformación del próximo Congreso Nacional debido a las leyes que el eventual ganador quiera proponer, la vida doméstica seguirá regida por una buena parte de la normativa vigente y/o por cambios que no requieran intervención parlamentaria, como por ejemplo, resoluciones sobre tasas de interés, aplicación de alícuotas de impuestos ya vigentes o cambios en el sistema financiero facultad del Banco Central.

Con este escenario cada ahorrista deberá tomar la mejor decisión posible sobre el destino de sus ahorros. Pero será a partir del martes porque el feriado del próximo lunes puede ser fundamental en el tema económico.

Sergio Massa ya anticipó que, en caso de ser el ganador de la segunda vuelta, comenzará a tomar medidas desde el 20 de noviembre, justamente el día inhábil. Al no haber actividad bancaria ni mercados, Massa podrá tomar decisiones a modo de transición hasta su asunción como presidente el 10 de diciembre, con cierto margen para su aplicación e implementación.

En caso que el ganador sea Javier Milei, el lunes será un día de nerviosismo pleno a la espera de la apertura de los mercados el martes 21, lo cual también puede obligar al equipo económico a tomar medidas para amortiguar el impacto.

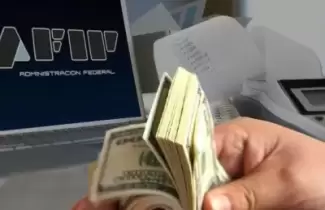

Si Massa es electo, lo primero que habrá que observar para definir qué hacer con un plazo fijo que venza la próxima semana son las medidas cambiarias. Una devaluación podría obligar al Banco Central a aumentar la tasa de interés para evitar la salida de dólares del sistema, tal como sucedió tras las Paso. En este caso, la clave será determinar cuál es la tasa de interés que definirá el BCRA para los plazos fijos y compararla con la inflación esperada para los 30 días posteriores a la conformación del depósito.

Bajo el supuesto de que persistan las dudas sobre qué decisión tomar, una buena opción es hacer una inversión en los llamados "money market", que están ofreciendo actualmente los bancos. Son colocaciones que pagan menos interés, pero que permiten recuperar el dinero en cualquier momento, incluso durante fines de semana y feriados.

CUÁL ES LA TASA DE INTERÉS DEL PLAZO FIJO

Actualmente la tasa de interés del plazo fijo es de 11%, que en octubre le ganó a la inflación que, según el Indec, fue del 8,3%. Los analistas entienden que con la asunción del próximo gobierno habrá correcciones fuertes en tarifas, combustibles y no descartan modificaciones en la política cambiaria. De allí a que puede desatarse un proceso que dispare la inflación por encima de los dos dígitos nuevamente.

Por lo tanto, una colocación a un plazo fijo por 30 días debiera contemplar una tasa de interés no menor al 12%, de acuerdo al consenso que expresaron analistas y consultoras en el último Relevamiento de Mercado (REM) que elabora el mismo Banco Central.

En caso de un triunfo de Milei, el panorama para definir qué hacer con una colocación a plazo fijo es mucho más complejo. A menos que se produzca una transición ordenada y que Massa se ponga a disposición del líder libertario y tome algunas medidas consensuadas, se prevé un panorama mucho más tenso.

Massa no tendrá incentivos para tomar medidas de fondo que perjudiquen su imagen y se abre un período de incertidumbre hasta el 10 de diciembre. Es posible que, en ese escenario, el tipo de cambio tanto en la plaza informal como las opciones financieras que se negocian en la Bolsa de Comercio, se disparen a modo de cobertura.

En consecuencia, no habrá tasa de interés de plazo fijo que pueda superar o al menos igualar la tasa de depreciación del peso.

Por otra parte, los plazos fijos que debieran renovarse la próxima semana vencerían luego del 10 de diciembre, período en el que se corre el riesgo que se tomen medidas que borren los rendimientos supuestamente obtenidos. De allí a que, ante un eventual triunfo de Milei, la alternativa sería posicionarse en money market para tomar la decisión final una vez que se despeje el panorama.

En ninguno de los dos escenarios, se contempla el riesgo de confiscación de depósitos o planes bonex, que tiende a cero. Con esa hipótesis, lo planteado busca optimizar rentabilidad minimizando los riesgos debido al panorama político.

Fuente: IProfesional.